不動産取得税とは家や土地を購入した際に課せられる税金です。

この記事では新築住宅と土地を購入し、不動産取得税を減らすために必要な軽減措置申請や軽減額の計算方法を解説。

不動産取得税がわからない場合は下記の記事をご覧ください。

この記事でわかること

- 軽減措置申請ができる条件

- 軽減措置ができる場合の新築住宅の軽減額

- 軽減措置ができる場合の土地の軽減額計算方法

軽減措置申請ができる条件

軽減措置申請をするにはまず、新築住宅が「特例適用住宅」であることが大前提となります。

その条件とは新築住宅の床面積が50㎡以上~240㎡以下であることです。

もし「特例適用住宅」でない場合は、新築住宅だけでなくその土地も軽減措置申請はできませんので注意しましょう。

新築住宅が「特例適用住宅」であれば、次の条件にも当てはまるかチェックしましょう。

①新築住宅の土地の場合

- 土地を取得した日から2年以内に「特例適用住宅」を新築したとき。

- 令和6年3月31日までに取得し、3年以内に「特例適用住宅」を新築したとき。

- 土地を取得した人が、取得した日より前1年以内に「特例適用住宅」を新築したとき。

上記3つのどれかに当てはまれば、軽減措置が可能です!

②新築未使用住宅の土地の場合

- 新築未使用の「特例適用住宅」とその土地を「特例適用住宅」の新築後1年以内に取得したとき。(取得は同時でなくてOK)

- 土地を取得した人が、取得した日より前後1年の間に、その上にある自己の居住の用に供する新築未使用の「特例適用住宅」を取得したとき。

上記2つのどれかに当てはまれば、軽減措置が可能です!

新築住宅の取得税が軽減される額

「特例適用住宅」の条件を満たし、軽減措置申請を行った場合

住宅の価格から1,200万円控除されます。

ただし、評価額が1,200万円未満の場合はその額となります。

また、下記2つの条件に当てはまる場合は1,300万円控除されます。

- 平成21年6月4日~令和6年3月31日までの新築住宅

- 県または市の建築関係課による認定がされた新築住宅

評価額は家屋調査後、翌年度の初日(4月1日)に評価額が決定されます。

住宅の不動産取得税納付書が届く前に軽減措置申請を行った場合は軽減後の税額で納付通知書が届きます。

土地の取得税が軽減される額の計算

土地の軽減額は下記AとBの額で高い方の金額になります。

- A ) 45,000円

- B ) 計算式により算出された金額

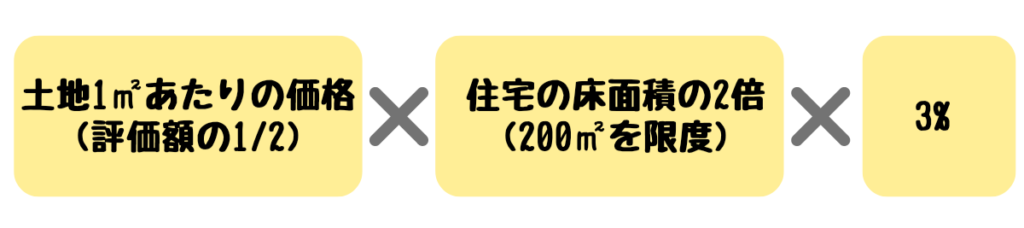

Bの計算には下記3つの情報を使います。

- 土地の評価額

- 土地の㎡数

- 住宅の床面積

計算式(令和6年3月31日までに土地を取得した場合)

上の計算式を下記の情報を使って計算してみます。

- 土地の評価額⇒720万

- 土地の㎡数⇒255㎡

- 住宅の床面積⇒110㎡

※2倍すると200㎡を超えるため計算では200となる

(7,200,000 ÷ 2) ÷ 255 ≒ 14,000円/㎡(1㎡あたりの価格)

14,000×200×0.03 ≒ 84,000円(軽減される額)

軽減措置申請をしない場合にかかる税金の額は

7,200,000 ÷ 2 × 0.03 ≒ 108,000円

軽減措置申請をすることで

108,000 - 84,000 = 24,000円(払う税金)となる

軽減措置はいつまでに申請したらOK?

申請期限は不動産取得後60日以内となっています。

しかし「申請を忘れて期限をすぎてしまった!」

ということもありますよね。

そんな時は還付請求をしましょう。

不動産を取得した日から5年以内であれば過払いということで、お金が帰ってきます。